Dans mon dernier article, je vous ai expliqué les règles de facturation pour autoentrepreneurs en…

Auto-entrepreneur : comment facturer à des clients étrangers basés dans un pays de l’Union européenne ?

Un problème que rencontrent tous les auto-entrepreneurs est la facturation de prestations à des clients étrangers. Bien que ce sujet soit quelque peu ennuyant, tout travailleur indépendant y sera tôt ou tard confronté et par conséquent, il vaut mieux être familiarisé avec la réglementation en vigueur. Vous verrez, ce n’est pas si compliqué que ça et une fois les modèles de facture créés, votre facturation marchera comme sur des roulettes et ne vous prendra plus beaucoup de temps !

Mentions obligatoires sur les factures de l’auto-entrepreneur à destination de clients français

Nombreux sont les sites qui précisent les mentions obligatoires à apporter sur les factures auto-entrepreneur à destination de clients français. Par exemple, le portail officiel des auto-entrepreneurs met à disposition un fichier PDF comprenant des modèles de factures. Pour ma part, je me fie plutôt aux informations figurant sur la page suivante : https://www.service-public.fr/professionnels-entreprises/vosdroits/F31808.

Les mentions suivantes sont obligatoires pour les factures des auto-entrepreneurs travaillant en tant que prestataires de services dans le domaine de la traduction (ces mentions sont susceptibles de changer si l’activité diffère) :

- Date d’émission de la facture

- Numéro de la facture

- Date de la prestation de service

- Identité du client : nom ou dénomination sociale, adresse (domicile ou siège social)

- Identité du prestataire : nom et prénom de l’auto-entrepreneur (+ nom commercial le cas échéant), numéro SIREN ou SIRET, la mention « Dispensé d’immatriculation au registre du commerce et des sociétés (RCS) et au répertoire des métiers (RM) », adresse (indiquée lors de la déclaration d’activité)

- Désignation de la prestation

- Détail en quantité et prix (sauf si la prestation de service a fait l’objet d’un devis préalable détaillé qui a été accepté par le client et que la prestation de service a été identique à ce devis)

- Prix unitaire hors TVA ou taux horaire hors TVA

- Somme totale à payer hors taxe (HT) + la mention « TVA non applicable, art. 293 B du CGI »

Si le client est un professionnel, les mentions obligatoires suivantes viennent compléter les mentions précitées :

- Date ou délai de paiement

- Taux des pénalités de retard

- Mention de l’indemnité forfaitaire à hauteur de 40 €.

Complément d’information : auto-entrepreneur et TVA

Il convient de préciser que les auto-entrepreneurs bénéficient d’une franchise en base de TVA, c’est-à-dire qu’ils ne facturent pas la TVA, n’ont pas à la payer au Trésor public, et ne la récupèrent pas non plus en cas d’achat de matériel ou d’équipement professionnel. C’est pourquoi l’attribution d’un numéro individuel d’identification à la TVA n’est pas systématique pour les auto-entrepreneurs. L’indication d’un numéro d’identification à la TVA sur les factures d’un auto-entrepreneur à destination de clients français n’est donc pas obligatoire.

Mais on ne peut pas partir du principe que les services qu’un auto-entrepreneur effectue pour le compte d’un client étranger soit fiscalement traité de la même façon que les prestations effectuées pour un client en France, c’est-à-dire exonérés de la TVA. Les questions suivantes se posent donc à nous autres traducteurs qui sommes constamment en contact avec des clients étrangers : comment facturer à des clients basés dans un autre pays de l’Union européenne ? Quelles sont les mentions obligatoires ? Existe-t-il des règles différentes concernant la facturation de la TVA dans ce cas-là ?

Mentions obligatoires sur les factures de l’auto-entrepreneur destinées à des clients basés dans l’Union européenne

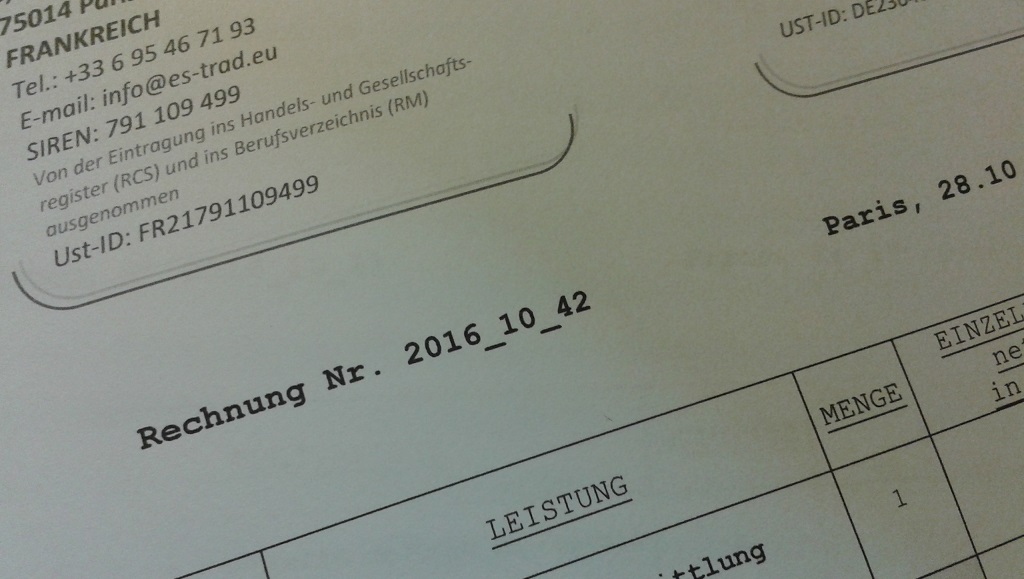

Outre les informations énoncées ci-dessus, les mentions suivantes sont obligatoires sur les factures auto-entrepreneur qui sont à régler par un client basé dans un autre pays de l’Union européenne :

- le numéro d’identification à la TVA du prestataire, c’est-à-dire son numéro de TVA intracommunautaire

- le numéro d’identification à la TVA du preneur, c’est-à-dire le numéro de TVA intracommunautaire du client, si ce dernier en a un

- la mention « autoliquidation » si le client est assujetti à la TVA dans son pays.

Toute personne souhaitant se renseigner davantage sur cette réglementation peut consulter la Directive 2006/112/CE du Conseil du 28 novembre 2006 relative au système commun de taxe sur la valeur ajoutée.

Numéro de TVA intracommunautaire pour auto-entrepreneurs

En tant que prestataire de service, il faut donc un numéro de TVA intracommunautaire pour pouvoir facturer à des clients étranger basés en Union européenne. Où peut-on se procurer ce fameux numéro ?

Comme mentionné ci-dessus, aucun numéro fiscal n’est attribué à l’auto-entrepreneur lors de la déclaration de son activité. Il faut donc le réclamer au SIE (Service Impôts des Entreprises) compétent. Vous trouverez les coordonnés de votre SIE ici.

Cliquez sur „besoin de plus d’informations, de nous contacter“, puis sur „contacter votre service local“ et indiquez finalement votre rue et votre code postal.

Le plus simple est de faire sa demande du numéro de TVA intracommunautaire directement par mail à l’adresse générique du SIE en question. Ma propre demande a été traitée en moins de 24 heures et le numéro m’a été communiqué par retour de mail.

Vérification du numéro TVA intracommunautaire d’un client

Pour s’assurer de la validité du numéro TVA intracommunautaire d’un client, il convient de le vérifier sur ce site web de la commission européenne.

Autoliquidation

Mais pourquoi vérifier la validité du numéro de TVA intracommunautaire d’un client ? Pour répondre à cette question, il faut d’abord connaître le principe de l’autoliquidation.

Lors de la prestation d’un service pour un client français, le prestataire de service facture à son client le prix du service effectué ainsi que la TVA correspondante (sauf si le prestataire de service bénéficie d’une franchise de TVA, comme par exemple les auto-entrepreneurs) et verse la TVA perçue ensuite au fisc français.

Par contre, dans le cas d’une prestation de service effectuée pour le compte de clients étrangers assujettis à la TVA, ce principe est inversé – tout du moins pour les clients étrangers basés en Union européenne. Dans ce cas, le prestataire de service ne facture aucune TVA et c’est le preneur des prestations qui est redevable du paiement de la TVA au taux applicable dans son pays. Il ne faut donc surtout pas oublier d’indiquer la mention « autoliquidation » sur vos factures ainsi que le numéro de TVA intracommunautaire de votre client. Et puisque vous êtes tenu responsable en cas de non-paiement de la TVA par le client étranger, il vaut mieux contrôler le numéro qu’il vous fournit.

Le principe de l’autoliquidation n’est appliqué qu’aux clients étrangers assujettis à la TVA. Dans les autres cas, c’est le prestataire de service qui reste redevable du paiement de la TVA à moins que ce dernier soit auto-entrepreneur ou autrement exonéré du paiement de la TVA. Dans ces cas, aucune taxation n’a lieu.

En fin de compte, les services effectués en application du principe de l’autoliquidation doivent faire l’objet d’une déclaration européenne de services à déposer auprès de la Direction générale des douanes et droits indirects.

Je publierai prochainement un article dédié à ce sujet.

D’ici là : bonne facturation ;)

Bonjour et merci beaucoup pour cet article qui m’éclaire beaucoup !

En fin d’article vous indiquez en vouloir publier un autre en rapport avec la déclaration à déposer auprès de la Direction générale des douanes et droits indirects.

Cet article existe-t-il ? Je n’ai pas réussi à le trouver.

Bonjour Christophe, merci !

Oui, voici l’article https://es-trad.eu/fr/autoentrepreneur-faire-sa-declaration-europeenne-de-services/

Ah super, merci.

Il me reste maintenant une dernière question. Je comprends que si je facture à un client pro d’un pays de l’UE , ce client devra payer la TVA dans sont pays. Je me demance comment cette étape se déroule. Dans la mesure où pour le client c’est un peu de papperasse en plus, J’aimerais au moins savoir si c’est facile.

Existe-t-il des listes qui indiquent comment sont effectués ces formalités en fonction du pays ?

Dans mon cas, le client est en Allemagne.

Bonjour Christophe,

Je ne connais pas le fonctionnement exact pour les entreprises allemandes puisque je suis autoentrepreuneuse de mon côté et ne paie donc pas de TVA. Par contre, cela ne devrait pas être plus de travail pour ton client allemand puisqu’il est de toutes les facons assujetti à la TVA et devra donc faire la déclaration des sommes de TVA à payer au fisc allemand. Les sommes de TVA dues au titre de l’autoliquidation s’y ajoutent tout simplement mais ton client est certainement habitué à cette démarche.

La seule chose à laquelle tu dois penser de ton côté après avoir émis ta facture est de faire la DES.

En espérant t’avoir apporté l’explication souhaitée.

Eva

Merci pour votre article qui est clair et précis sur les démarches avec les liens pour les informations complémentaires .

Vive 2018 et je vous souhaite beaucoup de DES !

Bonjour, je suis auto-entrepreneur (prestation de service), mon CA va depasser les 33000 pour cette annee. Les regles viennent tout juste de changer debut 2018: un auto-entrepreneur peut depasser le plafond de 33000 sans devoir changer de status, mais il doit payer la TVA. Je travaille pour 1 client etranger qui ne fait pas partie de l UE mais qui est dans l EEA (European Economic Area). Comment facturer ou payer la TVA dans ce cas la? Qui doit la payer? est-elle recuperable?

Bonjour John,

Je ne connais pas les règles exactes intervenant avec les changements récents du statut autoentrepreneur. Cependant, je suppose que la facturation devra, en l’espèce, être faite comme pour toute personne assujettie à la TVA et facturant à un pays tiers de l’UE, c’est-à-dire facturation HT (exonération) (cf. http://www.entreprenons.fr/comment-facturer-un-client-etranger/). A vérifier auprès de votre SIE de préférence.

Très bonne journée !

Merci Eva-Maria pour votre reponse. Oui les changements recents font qu’il est difficle de s’y retrouver et de savoir exactement quelles seront les nouvelles regles / contraintes. Je vais me renseigner pour confirmer si effectivement la facturation se fera HT.

Merci beaucoup pour ces articles très clairs!

Je pensais avoir vu ailleurs sur le web que depuis quelques années il fallait quand même inscrit au RCS ou RM (et que la mentionDispensé d’immatriculation au registre du commerce et des sociétés (RCS) et au répertoire des métiers (RM) n’était plus d’actualité)? En savez vous d’avantage? Pour les professions libérales.

Merci

Bonjour,

Selon ce que j’ai pu voir en faisant des recherches sur Internet moi-même, c’est uniquement pour les auto-entrepreneurs commerçants et artisans que l’immatriculation au RCS ou au RM est devenu obligatoire en 2014/2015.

Voir ici

https://www.infogreffe.fr/informations-et-dossiers-entreprises/actualites/l-immatriculation-obligatoire-des-auto-entrepreneurs-au-registre-du-commerce-et-des-societes.html

ou

ici

https://lentreprise.lexpress.fr/creation-entreprise/etapes-creation/auto-entrepreneur-l-immatriculation-est-obligatoire_1726062.html

N’hésitez pas à en demander confirmation au CFE/greffe du tribunal de commerce compétent et de partagez vos connaissances avec nous ici.

Très bonne soirée,

Eva

Bonjour, si l’on facture à un particulier et pas à une entreprise, comment ça se passe? Il n’a pas de numéro de TVA et il n’en est probablement pas redevable, n’est-ce pas? Merci pour cet article et par avance pour votre réponse.

Bonjour Adeline,

Si vous facturez à un particulier avec une adresse de facturation hors France mais à l’intérieur de l’UE, vous devez facturer HT. Ni le particulier ni vous payera de la TVA.

Bonne soirée !

Bonjour,

Très intéressant!! Un seul point me paraît toujours flou.. Si je vends un produit a un quelconque magasin (bio dans ce cas) à l’étranger en UE, en tant qu’auto-entrepreneur je ne paye pas de TVA mais mon client devra en payer une à la France pour avoir acheter mon produit ??

J’espère que ma question est assez claire.. 🙂

Bonjour,

Tout d’abord, attention car mon article fait référence aux dispositions applicables aux traductions, qui sont des prestations services et non des marchandises. Pour revenir à votre question, à mon avis, si votre client est un professionnel, oui, il devra payer la TVA s’il est redevable de la TVA à l’étranger européen. Par contre, il la payera à l’État où il se situe et non en France.

Est-ce que j’ai répondu à votre question ?

Bonjour Guillaume,

Comme Eva-Maria le mentionne, la logique de la TVA pour la facturation des clients basés dans d’autres pays de l’Union Européenne est différente pour les livraisons de biens et pour les prestations de service.

En règle générale, les auto-entrepreneurs facturent leurs clients basés dans d’autres pays de l’Union Européenne de la même manière que leurs clients français.

Par contre, il est obligatoire, même en tant qu’auto-entrepreneur, d’avoir un numéro de TVA intracommunautaire, qui fait dans votre cas seulement office de mention légale puisque vous n’êtes pas assujetti.

Si vous souhaitez avoir plus d’astuces sur comment facturer vos clients situés dans d’atures pays de l’UE, j’ai écrit cet article avec pour exemple la Belgique qui pourra, je l’espère, vous être utile: https://debitoor.fr/blog/facturer-en-belgique

Bonne continuation et bon courage pour la suite.

Emilie, de Debitoor, logiciel de facturation

Merci beaucoup pour votre blog et les informations que vous donnez. Je suis également traductrice, et j’ai d’autres questions par rapport à ce sujet:

Pour les clients en Europe, j’ai lu que les obligations de TVA intracommunautaire ne visaient que les montants supérieurs à 10 000 euros. Du coup, si les montants sont inférieurs, on doit respecter les obligations légales françaises uniquement? Ou on doit quand même inscrire le numéro de TVA intra sur la facture?

De plus, j’aimerai savoir s’il y a d’autres obligations légales pour facturer à des clients hors Europe. (notamment des ONG ou organisations internationales comme les Nations Unies).

Merci beaucoup !

Cordialement

Bonjour,

Merci pour votre commentaire. Il me semble que le seuil de 10 000 euros concerne vos opérations d’ACHAT effectuées en Union européenne, et non vos opérations de vente/prestations service. Pour ce qui est de la facturation à des clients étrangers intracommunautaires soumis à la TVA dans leur pays, selon mes informations, l’autoliquidation s’applique forcément dès le premier euro.

Votre deuxième question : je facture rarement à des clients hors l’Union européenne et ne connais donc pas tous les détails des obligations liées à ce type de facturation mais en ce qui concerne la TVA, les prestations facturées à des clients hors l’UE sont exonérées de la TVA. Vous facturerez donc le prix hors taxes sans mention de l’autoliquidation (il faudrait éventuellement mettre une autre mention, cf. https://www.easycompta.eu/facturation/mentions-factures-internationales). Je ne connais malheureusement pas les dispositions s’appliquant aux organisations internationales.

En espérant de vous avoir aidé un peu !

Bonjour ! Merci beaucoup pour cette article!

Je suis micro-entrepreneur, designer de mode.

Donc d’après ce que j’ai compris, tout d’abord je dois demander mon numero de TVA intracommunautaire.

Je n’ai pas tout à fait compris autoliquidation. C’est à dire que le client calcule lui meme le TVA en fonction de la TVA de son pays et le paye lui même?

Comment faire si je veux travailler sur le site UPWORK, ou le site fait lui meme les devis et factures? La seule chose que je peux y rajouter c’est mon numero de TVA intra. Le site fait les devis et factures en anglais, la devise est en dollar… Plus leurs conditions sur les factures, mise en page sont pas pareilles comme sur mes factures. Comment procéder dans ce cas?

Et si mon client est particulier de EU ou professionel dehors de EU je n’indique pas mon numero de TVA intra?

Désolée pour les fautes orthographiques, je ne suis pas frainçaise.

Merci!

Bonjour Olga,

Concernant ta question sur l’autoliquidation : oui, c’est correct. Si le client est basé à l’étranger mais dans l’UE et qu’il est assujetti à la TVA dans son pays, c’est lui qui payera la TVA dans son pays au taux en vigueur.

Quant à UPWORK, je ne connais pas le fonctionnement du site mais je suppose que les devis et factures sont adaptés en fonction du siège du client (peu importe la langue et la monnaie figurant sur les devis et les factures).

Pour les particuliers européens (étrangers !) ou professionnels basés en dehors de l’UE, voici comment je fais personnellement : j’indique le numéro de TVA intracommunautaire pour les particuliers mais pas pour les pro basés en dehors de l’UE.

En espérant t’avoir aidé !

Bonjour,

J’ai trouvé très intéressant votre article sur la facturation de services à un client européen. Je suis autoentrepreneur et j’ai un client européen (Belgique) pour qui je fais de la prestation de service.

Je n’ai pas atteint le CA minimum (33 000) ce qui fait que je suis exempt de TVA.

Même si je suis exempt de TVA, est-ce que mon client belge assujetti doit quand même payer la TVA?

D’avance merci

Bien cordialement,

Sandrine

Bonjour,

Désolée du délai de ma réponse. Oui, tout à fait, ces prestations relèvent de l’autoliquidation et c’est le client belge qui devra payer la TVA au taux en vigueur dans son pays (s’il est assujetti à la TVA de son côté).

Cordialement,

Eva

Bonjour,

merci pour votre article. Pourriez-vous m’expliquer encore quelle sera la mention sur la facture micro-entrepreneur avec franchise de base de TVA qui fournit des prestation de service a un particulier non-assujetti a la TVA qui se trouve en UE et en dehors de l’UE?

Pour des clients en France c’est toujours » TVA NON APPLICABLE ARTICLE 293B DU CGI » mais pour des clients étrangers?

Cela serait la même mention. Pour que le client étranger comprenne, il convient de traduire la menstion dans sa langue tout en gardant la mention français (pour le cas d’un contrôle fisal en France).

Bonjour, merci pour cet article.

Une petite précision, dans le cas d’une facture d’un autoentrepreneur français à une société en Europe (prestation de service), est ce que les deux mentions « TVA non applicable, art. 293 B du CGI » et « autoliquidation » doivent apparaitre toutes les deux sur la facture, ou l’une prend le pas sur l’autre ?

Merci d’avance

Bonjour Lionel,

J’imagine que vous avez déjà la réponse vous même entretemps. En tant qu’autoentrepreneuer en France, j’avais l’habitude de mettre uniquement « Autoliquidation » parce que cela me semblait logique mais j’avoue que je ne connais pas la règle. Je te conseille de t’adresser à ton SIE ou à la douane (compétent pour les DES).

Bonne journée !